- TOP

- ゴムトレードで相場に勝つ方法

- 【OSEのゴム先物取引とは】

- 【ゴム先物取引の魅力】

- 【ゴム先物取引のしくみ】

- 【天然ゴムができるまで】

- 【天然ゴムと合成ゴムの需要と供給】

(スタッフ編集後記)

- 【ゴムの基本振り返りと取引の参考にするサイト】

- 【ゴム相場で株価を予測する】

- 【ゴムトレードで相場に勝つ方法】

詳細ページへのリンクが

表示されます。

ゴムトレードで相場に勝つ方法

※本コンテンツはみんなの株式スタッフが作成しました※

万能なヘッジ商品「ゴム」の取引方法

ではゴムの先物取引の注意点を挙げてみましょう。

まず前提として認識して頂きたい情報をお伝えします。みんかぶ(先物)上でゴムは工業品として分類されていますが、先述したようにOSEで上場されているゴムは天然ゴムです。

金や白金、原油など、他の工業品系の商品と比べると貴金属・化石燃料などを元にする他の工業品系商品とゴムでは原料の生産サイクルなどに大きな違いがあります。また生産を行う工程を考えると穀物に近い商品とも言えるでしょう。

だたし、需要と言う意味ではゴムはほぼ工業品(加工品)としての用途しかありません。つまりゴムはみんかぶ(先物)に掲載されている(OSEで取扱っている)工業品・穀物の中間的な立ち位置の商品と言えるのです。

工業品・穀物のどちらの特性も持っているゴムは商品取引を行う上で優れた分散投資の対象と言えます。触媒として白金を取引する場合は同じく工業品需要があるゴムを反対取引するのも良いかもしれません。また生産地の違いを利用してトウモロコシ(主にアメリカが産出地)とゴム(主に東南アジアが産出地)の分散投資を行うことにより、ポートフォリオを形成し、リスクを軽減させることも可能です。

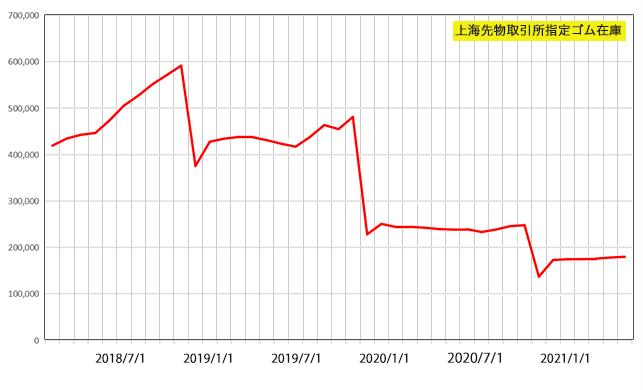

上海ゴム在庫

下の図をご覧ください。

近年、ゴム先物市場は中国の経済成長に伴い、ゴムの最大需要国である中国の上海期貨交易所(SHFE)に上場している上海ゴム先物が国際指標価格としての地位を固めています。SHFEは毎週金曜日に上海ゴムの週間在庫を発表します。上海ゴムの在庫は2019年10月に49万トン台を記録したのをピークに減少傾向を辿り、昨年は24万トン前後で推移。2021年前半は17万トン台で推移しています。例年、11月末に在庫契約の期限切れを迎えるため、大幅減となります。その後、増加する傾向にありますが、11月~翌年1月以外の期間に大幅な在庫の増減がある場合、注意が必要でしょう。

トレード(例):原油買いのゴム買い

合成ゴム原料の「ナフサ」は原油を元に精製される(詳細こちら)ため、原油価格によって天然ゴムと合成ゴムの使用割合が変わります。つまり原油価格とOSEで値決めされているゴム価格(天然ゴム)は一定の相関関係があります。原油価格が上昇すれば、天然ゴム価格も上がり、原油価格が下がれば天然ゴム価格も下がる、と言うことになります。ただし生産地が異なる原油と天然ゴムは供給面からの材料で異なった値動きをすることがあります。

一例を挙げると原油が石油輸出国機構(OPEC)の増産を背景に原油価格が下落、天然ゴム価格は産地の天候不順などから生産減で上昇となった場合、原油、天然ゴム価格は逆の値動きとなり、相関性は崩れます。商品市場では価格高騰になった場合、実需家の買い控えが起きる一方、価格が下落すると需要が喚起されます。原油、天然ゴムの2商品間での価格差が開き過ぎた場合、いずれその価格の歪みは解消されることが多々あります。

この先も有限資源である原油価格は長期では上昇、ゴムは天候が回復後、生産は正常化するとみるのであれば、いつかこの乖離は埋まるはずです。つまりトレード戦略として「原油買い+ゴム売り」が有効と言えます。

原油と石油製品のガソリンや灯油など、商品間のサヤ取り(相関性が離れた時にトレードする手法)を狙う方も多くいらっしゃるかと思いますが、意外と知られていない原油とゴムのサヤ取りを狙うのも面白いかもしれません。