1. 急落の背景:なぜ「1月29日」が臨界点となったのか

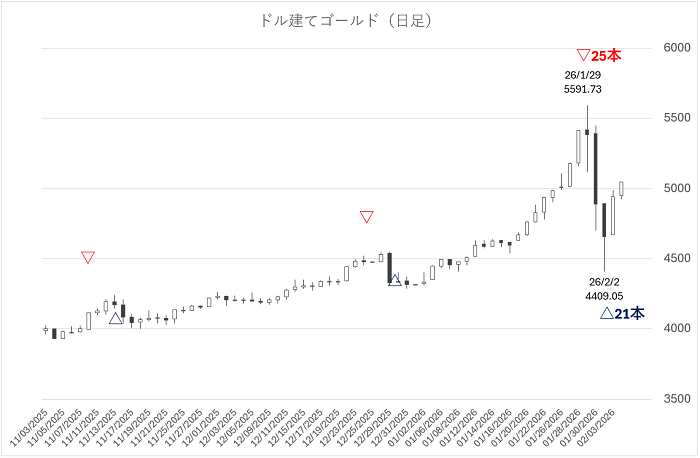

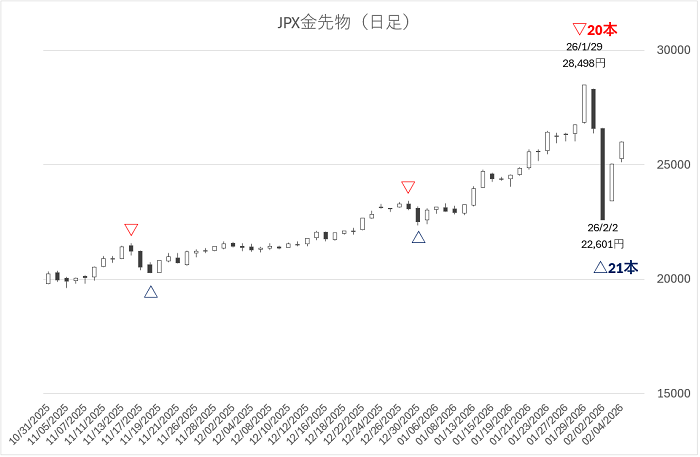

1月29日にドル建てゴールドが5,591ドル、JPX金先物が28,498円という異次元の高値を付けた直後、市場は「パニック的」とも言える急落に見舞われました。これには以下の3つの要因が重なっています。

・次期FRB議長人事(ケビン・ウォーシュ氏の指名): トランプ大統領が、タカ派として知られるウォーシュ氏を次期FRB議長に指名したことが最大のトリガーとなりました。それまでの「FRB独立性への懸念=ドル安期待」から一転、米ドルが急反発し、金から資金が流出しました。

・「過密」な買いポジションの巻き戻し: 中東情勢や米財政赤字を背景に、投資家のポジションが極端に「買い」に傾いていました。最高値更新によって利益確定の動機が強まっていたところへ、証拠金引き上げが重なり、ロスカットを巻き込んだ連鎖下落が発生しました。

・地政学リスクの「一時的」緩和期待: 米国主導によるウクライナ・ロシア情勢の和平交渉への期待感が報じられ、安全資産としてのプレミアムが剥落しました。

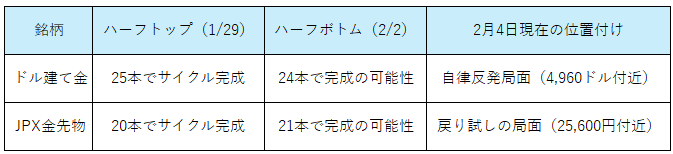

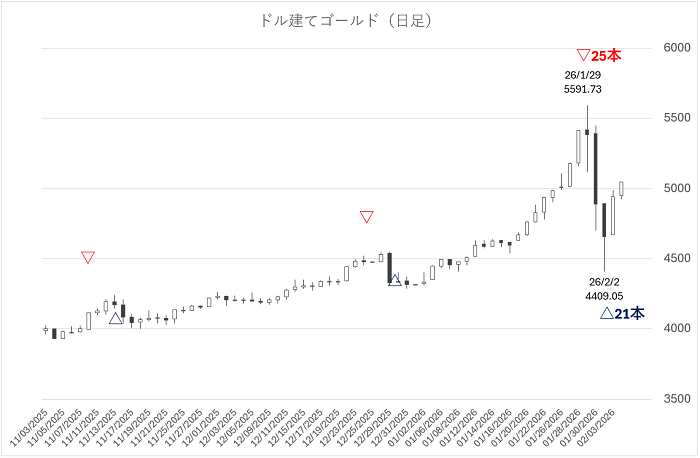

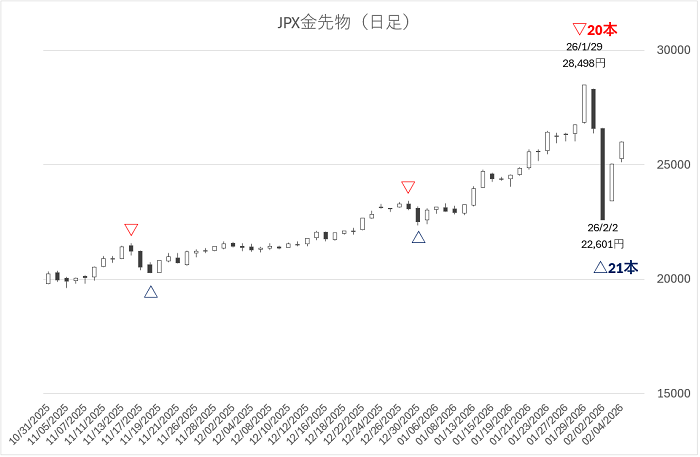

2. タイムサイクル分析による現状評価

独自のタイムサイクル分析は、今回のボラティリティを非常に正確に捉えています。

【アナリストの視点】

2月2日の安値(ドル建て4,409ドル/国内22,601円)でサイクルがボトムを打ったと仮定すると、現在は新たな上昇波動の初期段階、あるいは急落に対する修正リバウンドの過程にあります。特に国内価格は、円安基調が下支えとなっており、ドル建てよりも戻りが早い傾向が見られます。

出所:Win Stationをもとに筆者作成

出所:Win Stationをもとに筆者作成

3. 今後の注目ポイントとテクニカル水準

① 戻りの節目(レジスタンス)

急落幅に対する「半値戻し」の水準が、最初の関門となります。

ドル建て: 5,000ドルの心理的節目。ここを明確に抜けると、強気派が戻ってきます。

JPX金先物: 25,500円〜25,600円付近(現在地)。ここを維持できるかが焦点です。

② 実需と中央銀行の動き

価格が20%近く調整したことで、中国やインドなどの実需筋、および外貨準備の多角化を進める中央銀行が「押し目買い」に動くかが注目されます。4,400ドル近辺での底堅さは、これら長期保有勢の介入を示唆しています。

③ 米雇用統計と金融政策の行方

今後の米雇用統計などの経済指標により、ウォーシュ次期議長下の「高金利維持」観測が強まれば、再びドルの重石となる可能性があります。

4. 結論

今回の急落は、歴史的暴騰に伴う「不純物(過剰な投機買い)」を振り落とす健全な調整であった可能性が高いと言えます。タイムサイクルが示す通り、2月2日でボトムを確認できているのであれば、ここからは「パニック売り」から「選別投資」のフェーズへ移行します。

短期的にはボラティリティが高い状態が続くため、レバレッジ管理を徹底しつつ、サイクル理論に基づく次のトップ形成(概ね20〜25本後)を意識した戦略が有効でしょう。

1月29日にドル建てゴールドが5,591ドル、JPX金先物が28,498円という異次元の高値を付けた直後、市場は「パニック的」とも言える急落に見舞われました。これには以下の3つの要因が重なっています。

・次期FRB議長人事(ケビン・ウォーシュ氏の指名): トランプ大統領が、タカ派として知られるウォーシュ氏を次期FRB議長に指名したことが最大のトリガーとなりました。それまでの「FRB独立性への懸念=ドル安期待」から一転、米ドルが急反発し、金から資金が流出しました。

・「過密」な買いポジションの巻き戻し: 中東情勢や米財政赤字を背景に、投資家のポジションが極端に「買い」に傾いていました。最高値更新によって利益確定の動機が強まっていたところへ、証拠金引き上げが重なり、ロスカットを巻き込んだ連鎖下落が発生しました。

・地政学リスクの「一時的」緩和期待: 米国主導によるウクライナ・ロシア情勢の和平交渉への期待感が報じられ、安全資産としてのプレミアムが剥落しました。

2. タイムサイクル分析による現状評価

独自のタイムサイクル分析は、今回のボラティリティを非常に正確に捉えています。

【アナリストの視点】

2月2日の安値(ドル建て4,409ドル/国内22,601円)でサイクルがボトムを打ったと仮定すると、現在は新たな上昇波動の初期段階、あるいは急落に対する修正リバウンドの過程にあります。特に国内価格は、円安基調が下支えとなっており、ドル建てよりも戻りが早い傾向が見られます。

出所:Win Stationをもとに筆者作成

出所:Win Stationをもとに筆者作成

3. 今後の注目ポイントとテクニカル水準

① 戻りの節目(レジスタンス)

急落幅に対する「半値戻し」の水準が、最初の関門となります。

ドル建て: 5,000ドルの心理的節目。ここを明確に抜けると、強気派が戻ってきます。

JPX金先物: 25,500円〜25,600円付近(現在地)。ここを維持できるかが焦点です。

② 実需と中央銀行の動き

価格が20%近く調整したことで、中国やインドなどの実需筋、および外貨準備の多角化を進める中央銀行が「押し目買い」に動くかが注目されます。4,400ドル近辺での底堅さは、これら長期保有勢の介入を示唆しています。

③ 米雇用統計と金融政策の行方

今後の米雇用統計などの経済指標により、ウォーシュ次期議長下の「高金利維持」観測が強まれば、再びドルの重石となる可能性があります。

4. 結論

今回の急落は、歴史的暴騰に伴う「不純物(過剰な投機買い)」を振り落とす健全な調整であった可能性が高いと言えます。タイムサイクルが示す通り、2月2日でボトムを確認できているのであれば、ここからは「パニック売り」から「選別投資」のフェーズへ移行します。

短期的にはボラティリティが高い状態が続くため、レバレッジ管理を徹底しつつ、サイクル理論に基づく次のトップ形成(概ね20〜25本後)を意識した戦略が有効でしょう。