◆転落の始まり

エンロンの経営状態を悪化させたきっかけとなったのは、同社が発展させたトレーディング事業で多額の損失が発生したことではありませんでした。むしろ急激な多角化や海外事業の失敗だったと考えられています。同社が2001年に打ち出した「世界に冠たる企業となる」というビジョンを実現させるためには多角化や海外進出は避けて通れない施策だったのでしょうが、異なる分野や文化のもとで市場を開拓することの難しさに加え、タイミングの悪さも災いしました。

同社が主力事業として育てようとした通信事業は評価が高かったものの、2000年のITバブル崩壊により敷設した光ファイバーの利用拡大が進まず、約20億ドルもの損失が発生しました。

海外事業においても、約24億ドルで取得した英国の水道事業が上手くいかずに頓挫。ブラジルでのエネルギー開発は、採算が合わずに途中で白紙に戻したことで約20億ドルの損失になりました。加えて、約25億ドルを投じたインドの売電事業では、取引相手の地方自治体が債務不履行に陥り、支払い遅延から約10億ドルの損失につながったと言われています。

また、本業においても、2000年に起きたカルフォルニアの電力危機の際に、買収した発電所を意図的に停止させて卸電気料金をつり上げたとの批判に加え、地元電力会社PG&E社の倒産により5億ドル以上の損失を被りました。これらの事業の業績悪化が株価下落を招いていきます。

さらに評判を下げたのが、CFO(Chief Financial Officer、最高財務責任者)らによる不透明な簿外取引とそれに絡む多額の損失が発覚したことです。前回も触れましたが、同社の高収益体質は以前から“謎”と言われていました。その正体は、不透明な簿外取引による資金調達にあったのです。

◆不透明な簿外取引

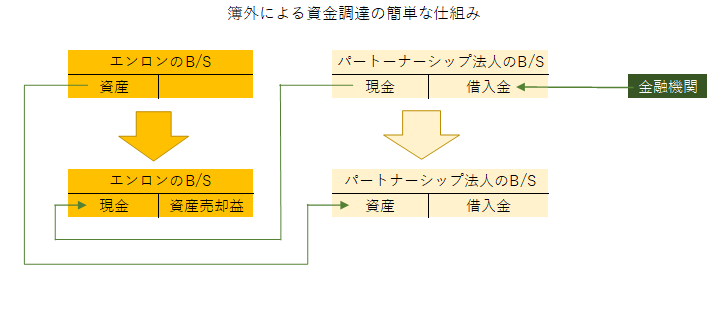

エンロンは情報開示の必要がない方法で設立したパートナーシップ法人を使って資金を調達し、その見返りにエンロン株などの資産を担保として提供していました。本来、借入金はエンロンの財務諸表の負債に計上されますが、負債が膨らむと株価や信用格付けが下がる要因となることから、パートナーシップ法人を使った簿外による資金調達を行ったわけです。この方法ではエンロンの財務諸表に資産売却益が計上され、情報開示の必要がないパートナーシップ法人の財務諸表には借入金と資産が計上されます。

そして、パートナーシップ法人が調達した資金の返済原資を確保するため、別のパートナーシップ法人を設立して資金調達を繰り返します。こうした方法は資金調達だけでなく、損失移転にも利用されました。これらの目的のために設立されたパートナーシップ法人は3000社を超え、その多くが映画『スターウォーズ』などの登場人物を社名にしていたことで後に有名となりました。

簿外による資金調達や損失移転は言ってみれば粉飾会計ですが、米国の企業会計基準の取りまとめを行うFASB(Financial Accounting Standards Board、財務会計審議会)の報告基準に沿うよう、監査法人アーサー・アンダーセンや5つの法律事務所によって合法的に処理されました。そのためにエンロン本社の1フロアをアーサー・アンダーセンが独占していたほか、250人もの弁護士を常駐させていたと言われています。また、アーサー・アンダーセンからは多くの人材がエンロンに転籍しており、同社とアーサー・アンダーセンはほぼ一体化していたとも考えられるでしょう。

しかし、多角化や海外事業の失敗が表面化せず、エンロンの株価が上昇している間は上手く機能していたこれらの仕組みも、事業の失敗による評価損や実現損、それによる株価下落などが起きると、パートナーシップ法人の資産が目減りし、機能不全を起こしていきます。更にはCFOらの着服も発覚し、エンロンは自己資本の約1割に及ぶ12億ドルの損失計上を余儀なくされました。

◆合併合意と破談

こうした問題によりエンロンの株価はピーク時から10分の1にまで値下がりし、信用格付けも投資不適格手前まで格下げされ資金繰りが逼迫します。遂には同業の中堅会社ダイナジーとの合併によって生き残りを図るという方法を選ばざるを得なくなりました。

合併といっても新会社の社名はダイナジーであり、事実上はダイナジーによるエンロンの買収でした。合併比率はエンロン1株につきダイナジー0.2685株でしたが、エンロンに35億ドル以上の予期せぬ損失が発生した場合、合併を撤回できるという条件が付けられていました。

ところが、合併合意後もエンロンで簿外の損失が相次いで発覚します。信用格付けは投資不適格に下げられ、それにより39億ドルもの債務返済義務が発生しました。これを受けてダイナジーは合併合意事項の違反を理由に合併を白紙に戻します。そして、エンロンは2001年12月にチャプター11(米連邦破産法11条)を申請し、経営破綻に至りました。

◆監査法人の崩壊とSOX法

エンロンの会計監査をしていたアーサー・アンダーセンはエンロンと同様にシカゴ発祥の監査法人で、当時は米国の5大監査法人の一つでした。しかし、エンロンの破綻により同社にも批判の矛先が向かいます。同監査法人はFASBの報告基準に沿うよう合法的に処理していたため法的には問題がなかったのですが、エンロンの粉飾会計が発覚した際、関連資料を破棄したことで犯罪捜査妨害の有罪判決が下されました。この判決は後に覆されますが、この件で大量の顧客を失ったアーサー・アンダーセンは解散に追い込まれました。

「アメリカで最も革新的な企業」と謳われたエンロンの破綻は金融市場に大きな衝撃をもたらしましたが、企業会計や情報開示のあり方への反省を促し、利潤を優先しモラルをないがしろにする企業経営の風潮に一石を投じることとなりました。

企業会計・財務諸表の信頼性を向上させ、こうした事態の再発を防止することを目的に米国では2002年7月、SOX法(上場企業会計改革および投資家保護法、通称は企業改革法)が制定されます。この法律によって情報開示や監査独立性の強化はもちろんのこと、コーポレート・ガバナンス(企業統治)の改革、説明責任など様々な規定が設けられました。日本でも内部統制報告書の提出を義務づける「日本版SOX法」が、2006年5月に施行された会社法に明記され、2008年度から適用されています。