◆JPX日経400の狙い

第3回目では、東証株価指数(TOPIX)や日経平均株価ほど一般に知られている株価指数ではありませんが、次第に浸透しつつある「JPX日経400」を取り上げます。この指数は正式名称を「JPX日経インデックス400」といい、日本取引所グループ(JPX)/東京証券取引所および日本経済新聞社が2014年1月6日より算出・配信を行っています。

出所:refinitiv

この株価指数が誕生した背景ですが、TOPIXや日経平均株価の選定・算出方法に問題があるためと考えられます。TOPIXは東証1部銘柄が全て採用されており、時価総額が大きくて浮動株の多い銘柄のウェートが高いという構造を持ちます。また、日経平均株価は「売買代金(=株価×売買高)」と「売買高当たりの価格変動率{=(高値÷安値)÷売買高}」で考慮された流動性とセクターバランスにより選定され、株価の高い銘柄のウェートが高いという構造を特徴としています。

しかし、東京株式市場は1980年代後半に発生したバブルが崩壊して以降、「失われた20年」と称されるほど株価が停滞し、その間に著しく値上がりした米国をはじめとする世界の株式市場の躍進から取り残されてしまいました。この背景には、TOPIXや日経平均株価が、資本の効率的活用や投資者を意識した経営観点など、グローバルな投資基準に求められる諸要件を満たした「投資者にとって投資魅力の高い会社」のみで構成されていないことがある、と考えられたのではないでしょうか。

そこで、JPXと日本経済新聞社は、日本企業の魅力を内外にアピールするとともに、その持続的な企業価値の向上を促し、株式市場の活性化を図る必要性を感じ、これらの諸要件を満たした「投資者にとって投資魅力の高い会社」のみで構成する新しい株価指数「JPX日経400」の創生に至ったと考えられます。

◆JPX日経400の選出方法

こうした狙いは指数採用銘柄の選出方法に反映されました。まず対象銘柄は東証1部と2部、マザーズ、JASDAQ を主市場とする普通株式で、構成銘柄数を400とし、スクリーニング、スコアリング、定性的な要素による加点という3つのプロセスを経て選定されます。

まず、スクリーニングですが、以下の5点のいずれにも該当しない銘柄を抽出します。そして、抽出された銘柄の中から直近3年間の売買代金上位1200銘柄を選び、その中から選定基準日時点における時価総額の上位1000銘柄を選定します。

① 上場後3年未満(テクニカル上場※を除く)

② 過去3期いずれかの期で債務超過

③ 過去3期すべての期で営業赤字

④ 過去3期すべての期で最終赤字

⑤ 整理銘柄などに該当

※テクニカル上場とは、上場会社が非上場会社と合併することによって解散する場合や、株式交換、株式移転により非上場会社の完全子会社となる場合に、その非上場会社が発行する株券について、上場廃止基準に定める流動性基準への適合状況を中心に確認し、速やかな上場を認める制度。ここではテクニカル上場を行った会社が上場廃止前に 3年以上上場していた場合を除く。

そのほか、直近決算期にかかる決算短信、または内部統制報告書が開示されていない、直近決算期の財務諸表などに継続企業の前提に関する注記がある、内部統制報告書に開示すべき重要な不備がある旨、または内部統制の評価結果を表明できない旨が記載されている銘柄なども除きます。

次にスコアリングですが、以下の3項目に基づいて順位スコアを付与します。各項目について高い順、もしくは大きい順に並べて一番上を1000点、一番下を1点とした上で、総合スコア(=「①のスコア×0.4」+「②のスコア×0.4」+「③のスコア×0.2」)を算出します。

① 3年平均のROE(自己資本利益率)

② 3年累積営業利益

③ 基準日時点の時価総額

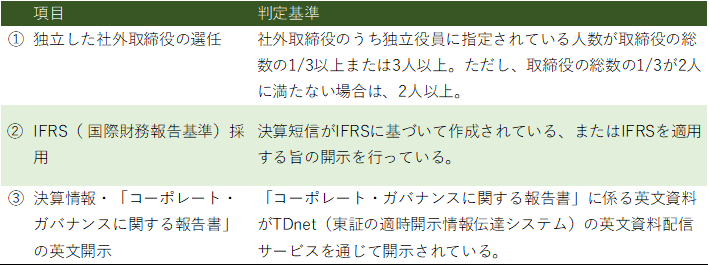

最後に定性的な要素による加点ですが、以下の3項目が判定基準に該当している場合、総合スコアに加点して最終スコアを算定し、最終スコアの上位400銘柄を採用銘柄としました。ただし、加点の結果、総合スコアの結果と最大でも10銘柄程度の違いになるように加点を調整します。

◆TOPIXに似た算出方法

このようにして選定した採用銘柄でJPX日経400は算出されるわけですが、算出方法は浮動株時価総額加重型のTOPIXに似た「浮動株調整時価総額加重型」を採用しています。違いはTOPIXの算出に使用される時価総額が「上場株式数×浮動株比率×株価」であるのに対して、JPX日経400の場合は指数用時価総額(=「指数用上場株式数×キャップ調整後浮動株比率×株価」)を使います。

JPX日経400 = 現在の指数用時価総額の合計値 ÷ 基準日の時価総額の合計値 × 基準値

※基準日は2013年8月30日、基準値は基準日の値を10,000ポイントとする

このキャップ調整後浮動株比率(=浮動株比率×キャップ調整比率)とは、選定基準日における時価総額の大きい銘柄の構成銘柄全体に対するウェートの上限が1.5%となるように調整した浮動株比率のことです。なお、定期選定後に株価の変動で時価総額ウェートがキャップ上限の1.5%を超える場合においても、翌年の定期選定反映日までキャップ調整比率は基本的に変更しないものとします。

また、TOPIXと同様に決算期に応じて年1回の定期見直しを行うほか、第三者割当増資、優先株転換・新株予約権行使、会社分割、合併・株式交換、公開買い付け、そのほか算出者が適当と認める事例などで、時価総額ウェートや浮動株の分布状況が著しく変化することが見込まれる場合には、算出者の判断によって浮動株比率を適宜見直すことがあります。

さて、冒頭で紹介したような高い志(こころざし)を反映させるべく生まれたJPX日経400ですが、様々なサポートによって次第に認知度が高まっていく一方で、TOPIXや日経平均株価を凌駕するほどの人気を得るまでには至っていません。その理由はどこにあるのでしょうか。(後編につづく)