◆何かと話題のアインホーン

今回はグリーンライト・キャピタルのデビッド・アインホーンを取り上げます。グリーンライトは2022年8月の投資家宛て書簡にて、物議を醸し出しているツイッター

▼エリオットのポール・シンガー(後編)―デリバティブを奏でる男たち【27】―

https://fu.minkabu.jp/column/1438

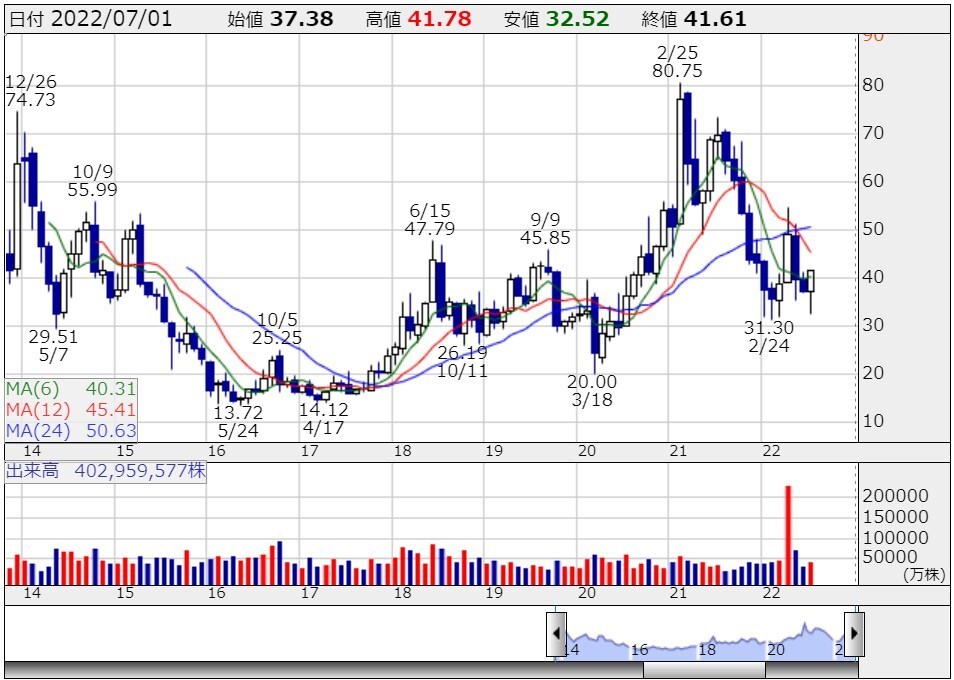

ツイッター 月足

これを受けてツイッター側は一旦買収を拒否したものの、その後に承認して買収契約を結びます。ところがマスクは、ツイッターがスパム(無差別かつ大量にばらまかれるメール・メッセージ)や偽アカウントに関する情報提供の義務違反を犯しているなどとして、2022年7月に買収契約を解除してしまいました。ツイッター側は契約解除が不当だとして、裁判所に契約履行を要求する訴訟を起こします。

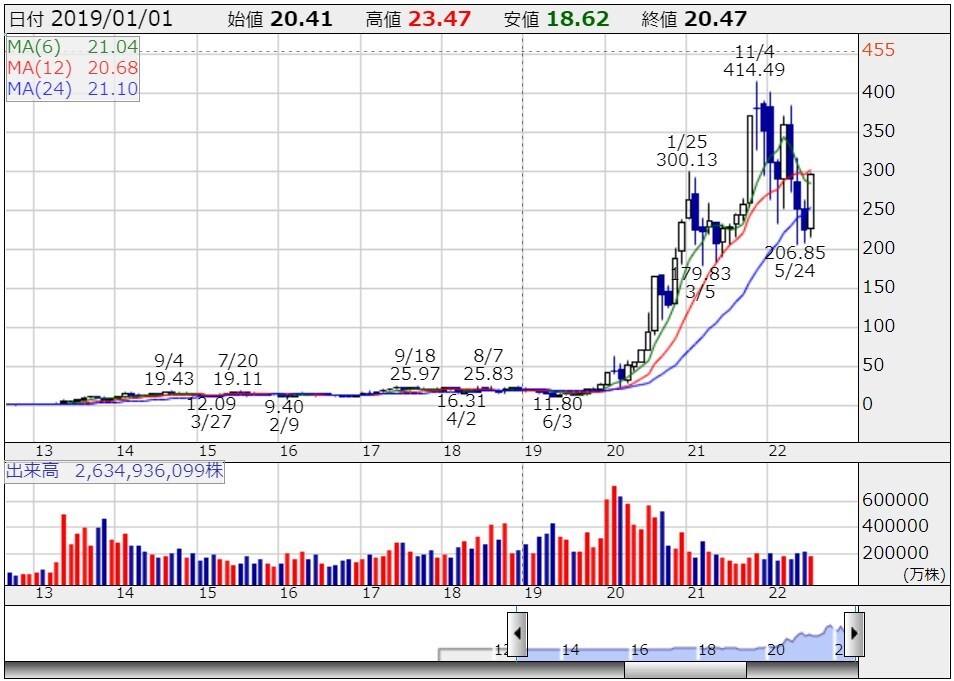

アインホーンも裁判所には買収手続き完了を強制すべき理由がある、などと主張しています。マスクとアインホーンは以前から犬猿の仲らしく、アインホーンはテスラが悪質な会計慣行を通じて「利害関係者を虐待している」としてテスラ株を空売り対象にしており、マスクとツイッター上でしばしば論争を繰り広げていました。

テスラ 月足

◆グリーンライトは「進め」

2022年3月末現在、運用資産12億ドルのグリーンライトを創設したデビッド・M・アインホーンは1968年、米ニュージャージー州でユダヤ人の家庭に生まれました。彼の父親はコンサルタント会社アインホーン・アンド・アソシエイツとベンチャーキャピタルのキャピタル・ミッドウエスト・ファンドの創設者です。デビッドは1987年にウィスコンシン州のニコレット高校を卒業した後、ニューヨーク州のコーネル大学へ進学。政治学を専攻し、1991年に同大学を首席で卒業しました。

そして、米投資銀行だったドナルドソン・ラフキン・アンド・ジェンレット(2000年にスイスの名門金融機関クレディ・スイス・グループ

どんな業界においてもそうですが、異名や別名、あるいはあだ名といった二つ名が付けば一人前と言われます。アインホーンの場合、付いた二つ名が「空売りの名手」でした。彼ならびにグリーンライトを一躍有名にした空売りは、米プライベート・エクイティ(PE)の投融資企業であったアライド・キャピタル・コーポレーションです。もっとも、英語で買いは「ロング」と称されるのに対し、「ショート」と言われるほど短い期間で行われるのが空売りですが、この取引が成功するのには約6年もの時間が掛かりました。

◆空売りの名手

アインホーンは2002年5月のソン・インベストメント・リサーチ・カンファレンスで登壇し、同社が流動性の低い有価証券を過大評価しているなどとして、同社株の空売りを推奨。自分もかなりの空売りポジションを持っていることを公表します。その翌日に同社株は2割も下落しました。

アライド側は彼の主張に根拠がないとして、彼の活動を公然と批判します。同社に関する彼の発言が株価を操作することを意図しているかどうか、SEC(米証券取引委員会)によって調査されました。一方、アインホーンはアライドの子会社が連邦中小企業庁(SBA)に不正な融資書類を提出したと主張して訴訟を起こします。また、アライドにもSECの調査が入り、2007年6月に有価証券の会計処理および評価に関する証券法に違反していることが発覚しました。しかし、罰金や罰則は科されず、アライドは申し立てを認めたり否定したりすることなく和解しています。

もっとも、その頃からサブプライム住宅ローン問題などに端を発したクレジット・クランチ(信用収縮)によりアライドのバランスシートが悪化。2008年9月には子会社のシエナ・キャピタルが破産を申請し、同社の株価は急落に見舞われます。そして2010年4月、アレス・マネジメント

◆リーマン・ブラザーズの空売り

加えて「空売りの名手」という二つ名を不動のものにしたのが、米大手投資銀行だったリーマン・ブラザーズの空売りです。アインホーンは同社がサブプライム住宅ローン問題などから、非流動的な不動産投資証券に大きなリスクを抱えているにもかかわらず、それを相殺するのに十分な資本がないと考えました。

そして、同業の米大手投資銀行ベア・スターンズ(2008年5月に同業の米大手名門投資銀行のJPモルガン・チェース<JPM>が救済買収)傘下のファンド2つが破綻した翌月の2007年7月からリーマンの空売りを仕掛けます。同年11月にバリュー投資の大会であるバリュー・インベスティング・コングレスでは、同社が財務申告書に疑わしい会計慣行を使用したと主張する論文を発表。翌年4月にはソン・カンファレンス財団が主催する投資会議で空売りポジションを持っていることも公表しました。

これに対してリーマン側は情報開示を強化してリスクヘッジを増やしましたが、2008年3月にはベア・スターンズが資金繰りに窮して、リーマンにも懸念が高まります。2008年3-5月期の決算では、サブプライム住宅ローンに関連した損失を約40億ドルも計上し、上場来初の赤字となりました。そして、リーマンはベア・スターンズのように救済されることはなく、9月に経営破綻となりました。

これらの空売りで名声を築いたグリーンライトは人気となり、2012年のピーク時に運用資産は約120億ドルにも膨らみます。もっとも、冒頭で示したように2022年3月末現在の運用資産は12億ドルと、ピーク時の10分の1にまで縮小しています。一体何があったのでしょうか。(敬称略、後編につづく)